מע"מ – מס ערך מוסף, הוא מס עקיף שכולנו משלמים אותו – אנחנו משלמים מע"מ בשיעור של 17% על הרכישות שלנו (למעט פירות וירקות), ובתור עסקים אנחנו צרייכם לגבות מע"מ מהלקוחות ולהעביר את הסכום לרשויות המס. איך זה עובד? איזה עסק נדרש לעקוב אחרי העסקאות ולדווח – כל מה שצריך לדעת

השאלה הראשונה שצריך לשאול היא איך בדיוק יירשם אותו אדם במשרדי מע"מ. בהתאם להגדרת רשות המיסים, בתור "עוסק" יכולים להירשם "אדם (יחיד), שותפות או חברה העומדים למכור נכס, טובין או מקרקעין או לתת שירות במהלך עסקיך". הכלל המרכזי כאן הוא שחייבים לבצע את הרישום לפני שמתחילים בפעילות העסקית, גם אם הניסיון שלנו מראה שיש כמה "קומבינות" נפוצות. אם מישהו מתחיל להציע שירותים בחודשים נובמבר ורוצה להימנע מפתיחת העסק במועד זה – שתחייב אותו בהגשת דו"ח שנתי – הוא יכול לעבוד חודשיים "על ריק", לפתוח את העסק מבחינה רשמית בינואר ורק אז לקבל את התשלום.

הרישום כעוסק תלוי בהגדרה הספציפית של העסק ובמחזור הכספים הצפוי, עם אבחנה שחייבים לעשות בין עוסק פטור לעוסק מורשה. עוסק פטור הוא עוסק שמחזור העסקאות הקיים או המשוער שלו אינו עובר את הרף המקסימלי הנקבע בחוק ("הסכום הקובע"). רף זה משתנה מדי שנה – בדרך כלל עולה – כשבשנת 2017 הוא עומד על 98,707 שקלים לשנה (כ-8,225 שקלים לחודש). יש מספר מקצועות שחייבים להיות מוגדרים כעוסק מורשה בלי קשר למחזור העסקאות שלהם: מהנדסים, רופאים, וטרינרים, יועצי מס, כלכלנים, מודדים, אדריכלים, טכנאים, מנהלי חשבונות או טוענים רבנים הם חלק מהמרכזיים שבהם. ההגדרה הזו עשויה להשתנות לאורך השנה. נניח עסק שהוגדר כפטור מצליח מעל למצופה ומגיע למחזור עסקאות של כ-99,000 שקלים באמצע השנה, הוא צריך לבצע את המעבר לעוסק מורשה בתוך אותה שנה. זה כרוך בבירוקרטיה, אבל מנגד מונע סיבוכים והוצאות מיותרות.

לצד האבחנות האלה יש לזכור שניתן להקים חברות בע"מ או שותפויות. זהו נושא מורכב יותר שמצריך מדריך בפני עצמו. במדריך הנוכחי אנחנו מתמקדים בעוסקים יחידים, מורים או פטורים.

ההתנהלות הנדרשת מהעוסקים למיניהם

ההבדל העיקרי בין עוסק מורשה לעוסק פטור נוגע לסוגיית ה"פטור" – במקרה הזה פטור מהוספת מע"מ לעסקאות שנעשו ומהגשה של דוח"ות מע"מ מדי חודש. גובה המע"מ נכון לאמצע שנת 2017 הוא 17%. שימו לב שהעוסק הפטור אינו פטור מרישום במע"מ, בהצהרה על מחזור העסקאות בתום כל שנה קלנדרית (עד ה-31 לינואר), בהגשה של דו"חות שנתיים על פי חוק ובניהול של ספרי העסק (פנקסי חשבונות) בהתאם לדרישות מס הכנסה ומע"מ – את פנקסי החשבונות והרישומים יש לשמור על פי חוק לתקופה של שבע שנים בכל אחד מהמקרים. העוסק הפטור אינו יכול להוציא חשבוניות מס, ועובד אך ורק עם קבלות. הוא גם לא יכול לבצע ניכוי של מס התשומות הנכלל בחשבוניות המס שהוא מקבל.

החשבוניות שצריך להנפיק

אחד ההבדלים העיקריים בין עוסק מורשה לעוסק פטור הוא כאמור סוג החשבוניות שהעוסק צריך להמציא ללקוחותיו. כל עוסק באשר הוא צריך לספק חשבונית עסקה על כל מכירה או מתן שירות. החשבונית צריכה לכלול את שם העוסק ומספרו (מספר תעודת הזהות שלו), מספר תעודת משלוח (אם עובדים עם תעודה כזו), שם וכתובת הלקוח, תיאור הטובין או השירות, יחידת חישוב המחיר, הכמות, מחיר היחידה וסכום החשבונית הכולל. ניתן למצוא פנקסי חשבוניות די בסיסיים ברשתות למכירת ציוד משרדי במחיר של כמה עשרות שקלים, אם כי רבים בוחרים כבר במעמד הזה להפיק חשבונית ממותגת הכוללת את לוגו העסק (זה פשוט נראה יותר רציני ומכובד).

עוסקים מורשים יכולים להוציא במקום חשבונית העסקה את חשבונית המס, וחובה עליהם לעשות זאת אם הלקוח מעוניין בכך. חשבונית המס היא אסמכתא עבור הגורם שמקבל אותה לצרכי ניכוי מס התשומות, ועליה לכלול על גביה בכל מקרה את שם וכתובת העסק, המילים "עוסק מורשה", "חשבונית מס" ו"מקור", מספר של החשבונית, מספר העוסק המורשה ותאריך ההוצאה של החשבונית. לצד זה החשבונית פר עסקה צריכה לכלול פירוט שלה, את שם וכתובת הלקוח, מספר ותאריך תעודת המשלוח (שוב, אם יש תעודה כזו), המחיר ללא מס, סכום המס והמחיר הכולל וכמובן שגם חתימה של העוסק או רואה חשבון מטעמו. מי שמחסיר נתונים או מכניס נתונים שאינם מדויקים עובר על החוק, והחשבונית האמורה נחשבת ככזו שלא הופקה כדין.

מועד תשלום המע"מ

שאלה שנשאלת רבות היא מתי בדיוק משלמים את המע"מ. בעיקרון צריך בעסקאות מכר טובין לשלם מע"מ כשמוסרים את הטובין לקונה, בלי קשר למועד קבלת התשלום. אם מוכרים מוצר X ללקוח, הרי שבמעמד המכירה חל כבר החיוב במע"מ, גם אם מסיבה זו או אחרת מוחלט שהתשלום יהיה לאחר מכן (ואפילו אם לא מקבלים תמורה על השירות או המוצר). עובדה זו עלולה להביא לבעיות בתזרים המזומנים, בעיקר של עסקים קטנים או חדשים. לכן הוחלט שעסקים "קטנים" במחזור עסקאות של עד שני מיליון שקלים – הרוב המוחלט של העסקים בישראל עונה על התנאי הזה – ישלמו את המע"מ כשהם מקבלים את התמורה ולא קודם לכן. כך גם יצרנים קטנים, בתנאים מסוימים, במחזור עסקאות של עד 3,800,000 שקלים.

כדי למנוע טעויות אנוש בחישוב מע"מ, שעלולות להיות צרה צרורה, אנחנו ממליצים לכם להכניס לתמונה את האמצעים הטכנולוגיים שמבצעים את החישוב במקומנו. בתוכנות הנהלת חשבונות והנפקת חשבוניות דיגיטליות, דוגמת חשבונית ירוקה או ICount, החישוב יתבצע אוטומטית עם הנפקת חשבונית. בקופות הרושמות והממוחשבות החישוב ייעשה גם כן בצורה פשוטה. אם לא משתמשים באמצעים האלה, ניתן לבצע חישוב של המע"מ בצורה מהירה במספר אתרי אינטרנט, גם אצלנו – מחשבון מע"מ

הליך הרישום (או: לא תוכלו להתחמק מבירוקרטיה)

פתיחת עוסק חדש תצריך מכם לבקר במשרדי מע"מ, מס הכנסה וגם המוסד לביטוח לאומי – עם אפשרות למספר ביקורים לצורך השלמת טפסים. בעיקרון יש כאן כמה מסמכים מרכזיים שמשתנים בהתאם לסוג העוסק. מהבחינה הזו אין ממש הבדל בין עוסק מורשה לבין עוסק פטור, כאשר התהליך הנדרש מעוסק יחיד כולל מילוי של טופס הרישום 821, הגעה עם תעודת זהות ומסמכים שמעידים על העסק ההולך ומתגבש: חוזה קנייה או שהשכרה של מקום העסק, אסמכתא על קיום חשבון בנק של העסק (בהרבה עסקים אין בהתחלה חשבון בנק עסקי, כך שאפשר להכניס כאן את פרטי חשבון הבנק הפרטי) ומסמכים פוטנציאליים אחרים דוגמת חשבוניות על רכישת ציוד לעסק.

במקרה של שותפות צריך למלא את טופס הרישום, שיהיה במקרה הזה טופס רישום 821 בשילוב עם טופס 821א, תעודת זהות של כל אחד מהשותפים, אסמכתא על קיום חשבון הבנק של השותפות ומסמכים המעידים על השותפות כמו שפירטנו קודם לכן. במקרה של שותפות יש צורך למלא נציג שיתנהל בשם השותפות מול המע"מ. אם מדובר בשותפות רשומה, צריך להוסיף אישור על רישומה של השותפות ברשם השותפויות.

בחברה בע"מ המסמכים הדרושים הם טופס רישום (גם כאן טופס 821 משולב עם 821א), תעודות זהות של כל אחד מהדירקטורים, תעודת רישום ברשם החברות, פרוטוקול בעלי זכות החתימה, מידע על הרכוש של החברה (סכומי השקעות, מקורות מימון ומחזור עסקאות משוער), אסמכתא שמצביעה על קיום חשבון בנק לחברה וחוזה לקנייה או להשכרה של מקום העסק. בכל אחד מהמצבים יכול להיות שיהיה צורך להמציא מסמכים נוספים על פי תחום הפעילות של העוסק, השותפות או החברה.

לאחר השלמת הליך הרישום מקבלים תעודת עוסק זמנית – שהיא תעודת עוסק לכל דבר ועניין ומיד אחר כך שולחים בדואר את התעודה ה"מקורית". עם סיום הראשון מקבלים גם הסברים על אופן הדיווח הדרוש למע"מ, מדי חודש או חודשיים (מה שקובע כאן הוא מחזור העסקאות). במעמד הזה כבר מקבלים את טופס התשלום הראשון של המע"מ, כשיתר הטפסים יישלחו בדואר.

מילוי הדו"חות התקופתיים אינה משימה מורכבת יותר מדי, גם אם בהתחלה היא עלולה להיראות "מפחידה" ובלתי מובנת. כמובן שאפשר להיעזר תמיד ברואה חשבון שיבצע את הפעולות האלה – זה אמנם כרוך בתשלום של כמה מאות שקלים לפחות בחודש, אבל מנגד חוסך זמן ומונע טעויות.

בעיקרון הדו"ח התקופתי צריך לכלול בתוכו את העסקאות שנעשו בתקופת הדיווח, העסקאות לגביהן היה צורך בהוצאת חשבונית, החשבוניות שהוצאו, פירוט סכום המס הכלול בתשומות העסק והסכום לתשלום, שהוא ההפרש בין סכום המס על העסקאות לבין סכום מס התשומות. מצב בו סכום מס העסקאות יהיה גבוה מסכום מס התשומות יצריך תשלום, בעוד שבמקרה האחר ניתן להגיש בקשה להחזר.

יכול מאד להיות שהמונחים האלה לא יהיו ברורים לכן, אז ננסה קצת לפשט את התמונה עם דוגמא. בשלב הראשון משלמים את מקדמות מס ההכנסה, שנקבעות לכל עוסק על פי המחזור השנתי האחרון שלו או זה הצפוי. כדי לשלם את המקדמות מסכמים את כלל הכנסות העוסק – ללא מע"מ – ומכפילים אותו באחוז המקדמה. אם מבצעים עבודות במשך חודשיים בסכום של 20,000 שקלים, ונקבעו לעוסק 3% מע"מ, יש להעביר בתור מקדמה 600 שקלים. בספח התשלום יש לסמן את הסכום של 20,000 תחת "המחזור העסקי בש"ח", להכפיל ב-3 (האחוז שנקבע) ולסכם את התוצאה בסעיף ד', "מקדמה ע"פ ה-% מהמחזור השנתי). זהו גם יהיה הסכום לתשלום המופיע למטה בספח.

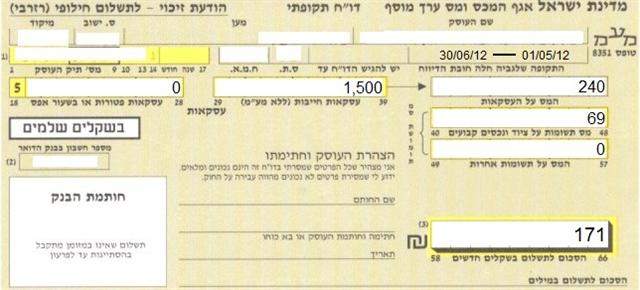

השלב הבא בדיווח הוא תשלום המע"מ עצמו, כאשר במקרה הזה מפחיתים את המע"מ שהתקבל מהמע"מ ששולם: כלומר, את המע"מ מחשבוניות שמוציאים ללקוחות פחות המע"מ מהחשבוניות שהתקבלו מספקים (תשלומי העסק). גם כאן לא מתייחסים למע"מ. ניקח את הדוגמא ממקודם עם הוצאות של 10,000 שקלים, עבורן המס שחושב הוא 1,550 שקלים. את סכום העסקאות החייבות מגדירים בסעיף הרלוונטי, ולאחר מכן מחשבים את המס על העסקאות. בסעיפי מס התשומות מכניסים את המס שנקבע לציוד ולנכסים קבועים, כמו גם לתשומות אחרות. הסכום לתשלום יהיה הפחתה של המס על התשומות ממס העסקאות.

בגדר חובה: לא לאחר

מס הכנסה והמע"מ לא ידועים בסבלנות שלהם לטעויות או לאיחורים, בלשון המעטה. מי שמאחר עלול לראות איך הסכום שלו לתשלום גדל בעקבות קנס פיגורים, קנס חוב, הפרשי הצמדה וריבית, קנס מנהלי וצרות אחרות שעלולות להיות מוטלות עליו.

זו הסיבה שמומלץ מאד למלא את הדו"חות התקופתיים, הן החודשיים והן השנתיים, במועד. העיקרון הוא שאת הדו"חות אפשר להגיש עד 15 יום לאחר תום מועד תקופת הדיווח. אם נדרש דיווח אחת לחודשיים, אז עבור החודשים מרץ ואפריל אפשר להגיש את הדיווח עד ל-15 למאי. כמו כן עוסקים שמגישים את הדו"ח באמצעות אתר האינטרנט של רשות המיסים (וזה נחשב למומלץ בדרך כלל) מקבלים ארבע ימים נוספים לדיווח – הם יכולים לעשות זאת עד ה-19 לחודש העוקב לתקופת הדיווח. בכל מקרה אנחנו ממליצים לא להגיע לרגע האחרון, כי תקלות עלולות להתרחש ולהביא לעיכובים או לטעויות שהמלצנו להימנע מהן. שימו לב שהיעדר פעילות עסקית בתקופה מסוימת לא מבטל את הצורך להגיש את הדו"ח במועד, שבמקרה הזה פשוט צריך לציין את המספר "אפס" הן במחזור העסקאות והן בסכום שמשלמים.

השאר תגובה